Tag: backtrader

-

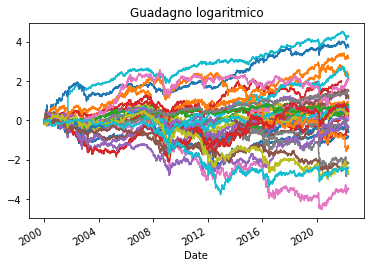

Buy & Hold la stretegia vincente

Ho analizzato il comportamento di un paniere di titoli per vederne il comportamento complessivo nel tempo. In particolare già in passato avevo analizzato la strategia buy & hold verificando che è difficile trovare una strategia di trading migliore di quella B&H. Con l’occasione ho voluto sperimentare backtesting alternativi rispetto a Backtrader. Credo che Backtrader sia…

-

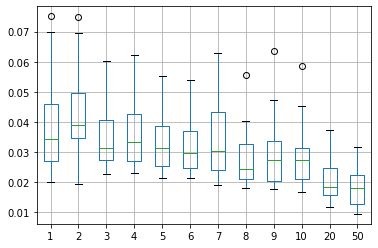

Tuning rete neurale

Ho iniziato a sperimentare le reti neurali con il framework pyhton keras e dopo le prime prove mi sono reso conto che l’attività di tuning di una rete neurale è molto delicata. Quanti nodi servono? Quanti livelli? I batch quanto devono essere grossi? E sopratutto quante epoche di trainng servono? Come prima attività di tuning…

-

Prove di trailingstop

Uno degli stop spesso suggerito è il Trailing-Stop, ossia uno stop che si attiva se il prezzo scende di una certa % (o tick, in funzione dello strumento) rispetto all’ultimo massimo dall’attivazione del trailing stop. Non l’ho usato spesso nei backtesting perché la sua implementazione nelle strategie richiede uno sforzo implementativo maggiore. Ho deciso di…

-

Studio della regressione lineare applicata ai titoli

Tra i diversi indicatori non si trovano spesso indicatori basati sulla regressione lineare, che a mio avviso ha alcuni aspetti interessanti di applicazione. Dati lineari o logaritmici La regressione lineare può essere applicata per interpolare i dati di chiusura del mercato e individuare un trend di mercato. L’approccio può essere considerato simile a quelli di…

-

Trading stategy Smash Day

La strategia smash day è stata ideata da Larry R. Williams, un trader professionista che ha guadagnato 11.300% nell’arco di un anno durante una gara. Sul sito di Oxford Capital Strategies Ltd ho trovato, i dettagli della strategia e una simulazione su 48 future nell’arco di 32 anni, i risultati delle simulazioni sono stimolanti. Le…